-

Berufsunfähigkeitsversicherung

Unser Schutzschirm für Ihr Einkommen

- 100% Rente bereits ab 50% Berufsunfähigkeit

- Kein Zwang einen anderen Beruf auszuüben

- Flexible Anpassung der Versicherungssumme

Weil das Leben unvorhersehbar ist: Unsere Berufsunfähigkeitsversicherung

Sei es durch Unfall oder Krankheit: Die Gründe, aufgrund unerwarteter gesundheitlicher Probleme berufsunfähig zu werden sind vielfältig und können schneller eintreten, als man denkt.

In genau solchen Fällen bietet Ihnen unsere Berufsunfähigkeitsversicherung die optimale Absicherung, um Ihren gewohnten Lebensstandard aufrechtzuerhalten und finanzielle Belastungen zu meistern.

Das sichert Ihre Berufsunfähigkeitsversicherung ab

- 100% der vereinbarten Leistungen bereits ab 50% Berufsunfähigkeit – ohne Zwang einen anderen Beruf auszuüben

- Flexible Anpassung der Absicherung bei besonderen Anlässen

- Bei Berufswechsel bleibt der Beitrag gleich oder wird günstiger

- Möglichkeit zur Erhöhung der Rente in den ersten fünf Versicherungsjahren

- Junge Leute sparen am Beitrag

-

Bürokauffrau in Ausbildung

Lena, 18 Jahre*

Lena zieht sich bei einem Fahrradunfall mehrere komplizierte Brüche zu. Es folgen Operationen und ein Reha-Aufenthalt. Die Genesung dauert fast ein Jahr. Lena ist froh, dass ihre Eltern zu Ausbildungsbeginn eine BU für sie abgeschlossen haben: Sie erhält eine monatliche BU-Rente und muss sich um ihre Finanzen keine Sorgen machen.

*hierbei handelt es sich um beispielhafte Leistungsfälle

-

Schreinerin

Frau Böhm, 42 Jahre*

Frau Böhm arbeitet seit einigen Jahren als Schreinerin in einer Werkstatt, die Fenster und Türen herstellt. Sie erhält die Diagnose Asthma und kann in ihrem Beruf nicht mehr arbeiten. Sie bekommt eine BU-Rente. Bei ihrer Rückkehr ins Arbeitsleben erhält sie eine Wiedereingliederungshilfe als Einmalzahlung in Höhe von sechs Monatsrenten. Sie erhält durch den Kapitalbaustein bereits bei eintretender BU eine Anfangshilfe in Höhe von 3 Monatsrenten.

*hierbei handelt es sich um beispielhafte Leistungsfälle

-

Lehrer

Herr Sander, 35 Jahre*

Herr Sander ist 35 Jahre alt und arbeitet als Lehrer. Seit Kurzem ist er Beamter auf Lebenszeit. Wegen einer Depression bescheinigt ihm der Amtsarzt Dienstunfähigkeit (DU) und sein Dienstherr schickt ihn in den Ruhestand. Nun erhält er durch seine Berufsunfähigkeitsversicherung mit DU-Baustein eine Monatsrente für die gesamte Dauer seiner Dienstunfähigkeit.

*hierbei handelt es sich um beispielhafte Leistungsfälle

- Wer braucht eine Berufsunfähigkeitsversicherung?

-

-

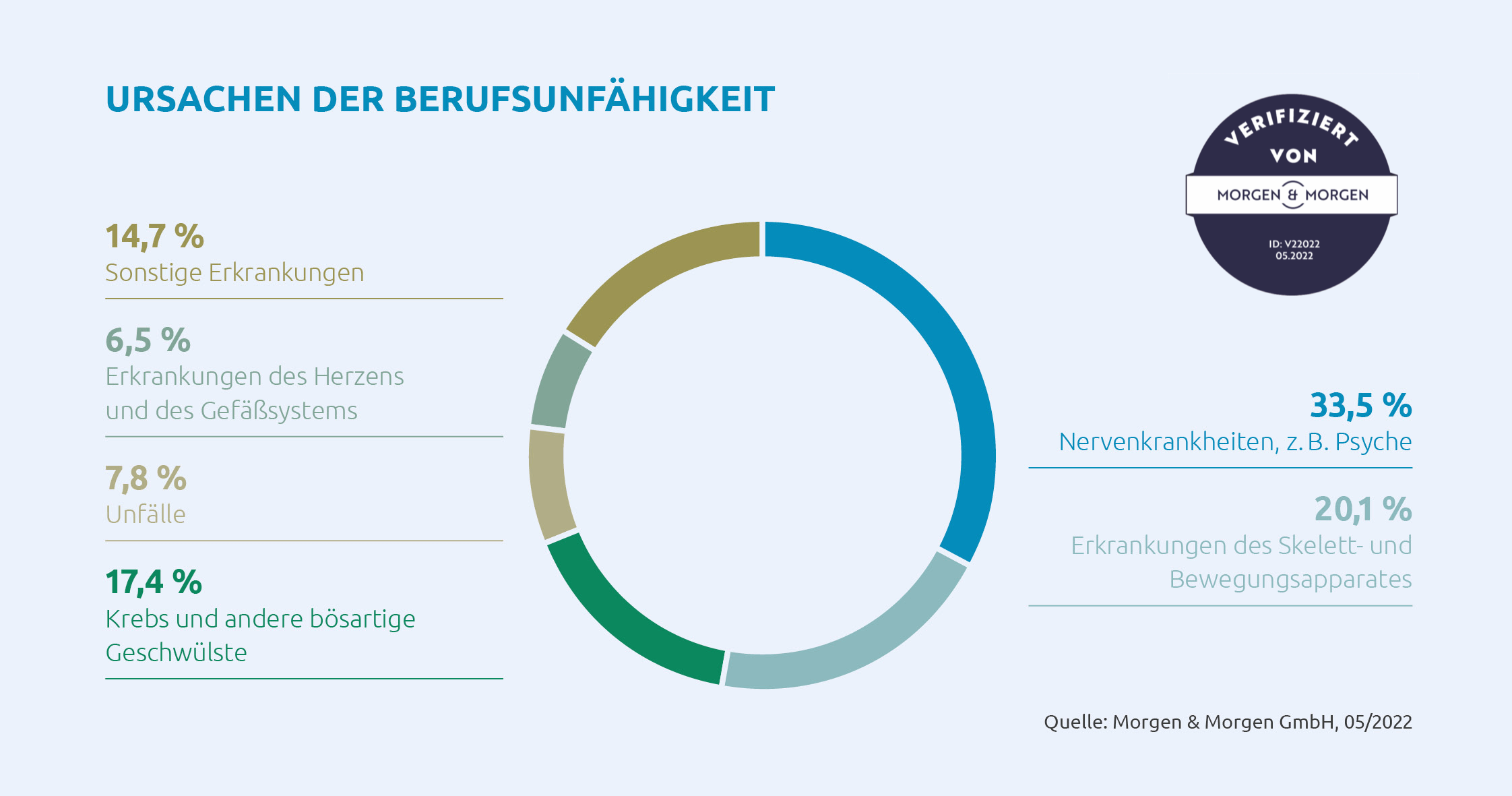

Berufsunfähigkeit trifft jeden vierten Deutschen – ganz unabhängig davon, welche offensichtlichen Risiken der Arbeitsalltag birgt. Denn: In lediglich acht Prozent aller Fälle ist der Auslöser ein Unfall. Rund ein Drittel der Betroffenen können ihrem Beruf hingegen in Folge einer psychischen Erkrankung, wie einer Depression oder eines Burnouts, nicht mehr nachgehen. Für Menschen mit einem Bürojob ist die BU also ebenso wichtig wie für Bauarbeiter.

Berufsunfähigkeit trifft jeden vierten Deutschen – ganz unabhängig davon, welche offensichtlichen Risiken der Arbeitsalltag birgt. Denn: In lediglich acht Prozent aller Fälle ist der Auslöser ein Unfall. Rund ein Drittel der Betroffenen können ihrem Beruf hingegen in Folge einer psychischen Erkrankung, wie einer Depression oder eines Burnouts, nicht mehr nachgehen. Für Menschen mit einem Bürojob ist die BU also ebenso wichtig wie für Bauarbeiter.

-

- Was leistet der Staat bei Berufsunfähigkeit? Wann erhalte ich Erwerbsminderungsrente (EM-Rente)?

-

-

- Warum reicht die gesetzliche Absicherung, also die Erwerbsminderungsrente oftmals nicht aus?

-

-

- Zahlt die Berufsunfähigkeitsversicherung bei psychischen Erkrankungen?

-

-

- Was kostet eine Berufsunfähigkeitsversicherung?

-

-

- In welcher Höhe sollte ich die Berufsunfähigkeitsversicherung abschließen?

-

-

- Was bringt mir als Beamter die Dienstunfähigkeitsklausel?

-

-

- Was ist wichtiger: Berufsunfähigkeitsversicherung oder Unfallversicherung?

-

-

- Was bieten die BU-Versicherungen der Versicherungskammer Bayern?

-

-

- Zahlt der Staat, wenn ich als Berufseinsteiger berufsunfähig werde?

-

-

- Ist es sinnvoll, die Berufsunfähigkeitsversicherung bereits im Studium abzuschließen?

-

-

- Wann sollte ich die Berufsunfähigkeitsversicherung abschließen?

-

-

- Um mich vor den Folgen der Berufsunfähigkeit abzusichern muss ich erst eine Gesundheitsprüfung machen – warum?

-

-

- Wann zahlt die Berufsunfähigkeitsversicherung?

-

-

- Bekomme ich auch eine Berufsunfähigkeitsrente, wenn ich theoretisch einen anderen Beruf ausüben möchte?

-

-

- Wie lange wird die Berufsunfähigkeitsrente gezahlt?

-

-

- Bekomme ich neben der Berufsunfähigkeitsrente weitere Unterstützung?

-

-

- Muss ich die Versicherung informieren, wenn sich mein Gesundheitszustand verbessert?

-

-

- Bis zu welchem Alter sollte die Berufsunfähigkeitsversicherung abgeschlossen werden? Bis wann ist sie sinnvoll?

-

-

- Kann ich meinen Versicherungsschutz nachträglich erhöhen?

-

-

- Was kann ich tun, wenn ich einen finanziellen Engpass habe und die BU-Beträge stunden möchte?

-

-

- Was passiert mit meinen Beiträgen, wenn die Versicherung ausläuft?

-

-